「手取り23万円は年収だと額面いくら?」

「手取り23万で結婚や家族を養うのは厳しい?」

手取り23万円は、月の総支給額面29万円であり、20代はもちろん30代前半でも高い収入です。しかし、家族を持つと少ない手取りに感じたり、貯金をどれくらいしていくべきか不安に感じるもの…

そこで当記事では、手取り23万円で働く方の貯金額や家賃などの生活レベルを公開しています。手取り収入を上げる方法や転職時の注意点も記載しているので、将来設計の参考にしてください。

転職を考えているなら、LINEで気軽に相談できる「アルテマキャリア」に登録しましょう。チャットだけでプロのアドバイザーと転職活動を進められます。面談・電話番号登録は不要で、忙しい人にも向いています。ぜひ試してみてください。

- 経歴は一切不問!転職・就職支援サービス

「アルテマキャリア」 -

アルテマキャリアとは?

- 内定者の未経験率は88%

- 未経験でも月収35万求人あり

- 最短7日で内定獲得可能

「アルテマキャリア」は、未経験に強い転職・就職エージェントです。

未経験求人が豊富なうえ、様々な経歴の求職者を転職に導いたプロのアドバイザーが在籍しています。内定者のうち、未経験割合はなんと88%。

登録は無料のLINE追加のみ。他のエージェントと違い、個人情報の入力不要なので、ぜひ試してみてください。

LINEで気軽に転職相談!

- キャリハイ@編集部

- 「史上最高のキャリア」を目指す方に役立つ情報提供を目指しています。外資系、メーカー、金融、メガベンチャー、スタートアップなど、様々なバックグラウンドを有するメンバーが参画しています。

目次

手取り23万円は額面だと約29万円

| 手取り23万円には額面29万円/月が必要 | |||

|---|---|---|---|

| 支給 | 控除 | ||

| 基本給 | 272,500円 | 健康保険 | 15,000円 |

| 住宅手当 | 20,000円 | 厚生年金 | 27,450円 |

| – | – | 雇用保険 | 1,755円 |

| – | – | 所得税 | 5,683円 |

| – | – | 住民税 | 12,208円 |

| 総支給額 | 292,500円 | 控除額合計 | 62,096円 |

| 月の手取り額 | |||

| 230,403円 | |||

参考:税金・社会保険料シミュレーション

※20~40歳の独身者を想定して計算

手取り23万円は、給与・手当の支給額=額面で29万円以上が必要です。手取り金額は、総支給額(額面)-控除額=で計算できます。

総支給額とは基本給に各種手当を足したもの、控除額は主に住民税と所得税の税金、健康保険や厚生年金などの社会保険料を指します。

扶養家族や昨年度年収などによって税率が変わりますが、手取り23万円以上を目指すなら、月収29万円以上ある状態だと覚えましょう。ざっくり手取り額を知りたい場合は、総支給額のおよそ8割(0.8掛け)で計算できます。

額面23万円の場合は手取りが約18万円

額面が23万円の場合は、手取りは約18万円です。額面✕80%でおおまかな手取りが出せます。

年収を今よりも上げたいなら転職を考えましょう。20代でしたら、若年層の転職に強いアルテマキャリアを試してみてください。サポートが手厚く、自分にマッチした求人に出会える確率が上がります!

手取り23万円の年収はいくら?

年収約351万円で手取り23万円

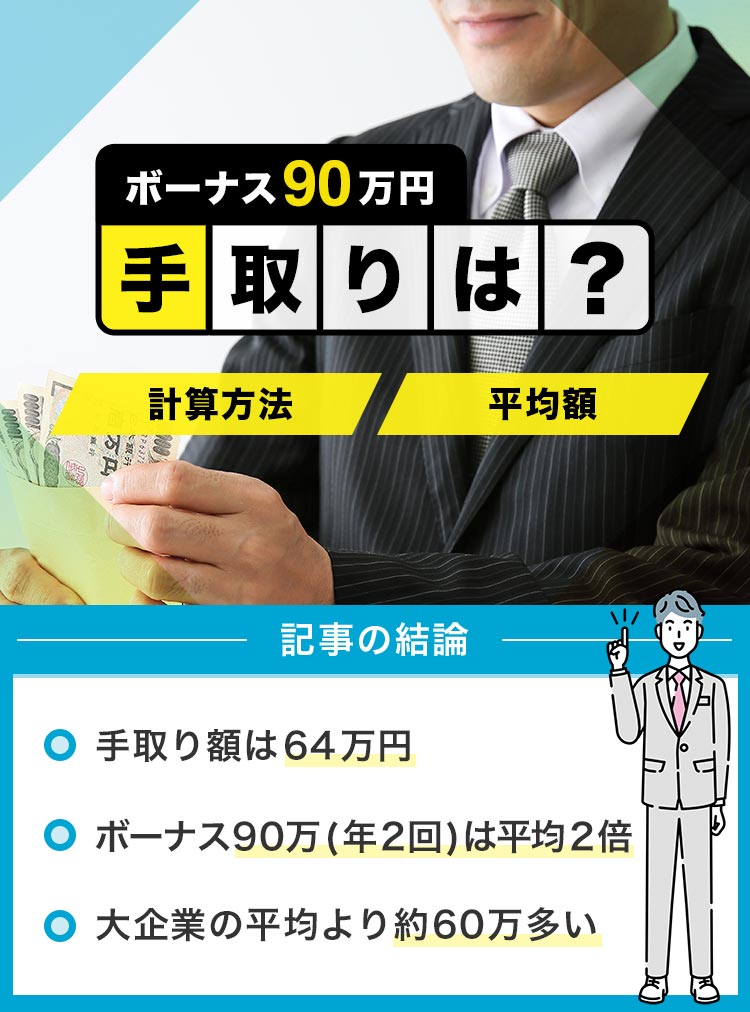

手取り23万円は、年収351万円以上で実現します。ボーナスなしで年収351万円の収入があれば、毎月23万円の手取り収入が見込める状態です。

ボーナスありの場合は年収約410万円

ボーナスが月収1ヶ月分×年2回ある場合は、年収約410万円で月の手取りが23万円です。求人などにボーナス込みの年収が記載されていた場合は、月収額面から手取り計算を行えば、月で見た手取り額がわかります。

ただし、月額ではなく、年間平均することで月の手取りが23万円になれば良いのであれば、ボーナス込み年収351万円で手取り23万円に到達します。

手取り23万の生活費や貯金額

| 生活費の内訳 | ||

|---|---|---|

| ▼独身✕実家暮らし | ▼一人暮らし | ▼2人暮らし |

| ▼3人家族 | ▼4人家族 | – |

手取り23万円の給料を稼いでいる方の生活レベルの一例です。貯金額や家賃、生活費の内訳を参考にして、将来の家計簿を考えてみましょう。

【独身✕実家暮らし】手取り23万は貯金も投資もできる

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 30,000円 | 実家にいれる家賃 |

| 水道光熱費 | 0円 | 実家なので無し |

| 食費 | 20,000円 | ランチ代のみ |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 4,000円 | – |

| 趣味含む娯楽費 | 30,000円 | – |

| 日用品など雑費 | 5,000円 | – |

| 貯金 | 100,000円 | – |

| 投資 | 31,000円 | 新NISA |

手取り23万円あれば、実家暮らしすると娯楽や貯金に当てられる金額に余裕ができます。コロナを機に一人暮らしをやめて、実家に戻った方などもこのケースに当てはまります。

貯金に余裕があるため、投資に資金を回すなど将来設計をすることも容易です。

【一人暮らし】手取り23万は余裕のある暮らし

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 70,000円 | – |

| 水道光熱費 | 10,000円 | – |

| 食費 | 30,000円 | 1週間5,000円計算 |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 4,000円 | – |

| 趣味含む娯楽費 | 30,000円 | – |

| 雑費 | 10,000円 | 生活雑貨など |

| 貯金 | 66,000円 | – |

手取り23万円の一般的な家賃目安である7万円の家に住むケースです。自由に使える金額は多く、10万円以上を好きに使えるため貯金や投資にあてられます。

総務省の家計調査によると、一人暮らしの食費は4万円前後であることから、食費や娯楽費を安くするように意識すれば、もっと自由に扱える金額幅は大きくなります。

【2人暮らし】手取り23万は貯金も余裕

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 90,000円 | – |

| 水道光熱費 | 14,000円 | – |

| 食費 | 50,000円 | 1週間10,000円計算 |

| 携帯代含む通信費 | 16,000円 | 家族割加入 |

| 交通費 | 8,000円 | – |

| 趣味含む娯楽費 | 20,000円 | – |

| 雑費 | 8,000円 | – |

| 貯金 | 24,000円 | – |

同棲したり、結婚して子供がいない場合、家賃をどれくらいにするかによって生活の自由度が変わります。都内なら、家賃9~10万円でぎりぎりリビング+1部屋の家を借りれる範囲です。

ただし、二人共働いていれば広い家に住みながら、余裕をもって生活することも可能です。1人しか働いていない場合は、月2万円ほどしか貯金ができません。

将来に向けてどれくらい貯金しておくか考え、共働きやより高い収入を得られる会社に転職するかを検討しましょう。

【3人家族】手取り23万円はきつい

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 90,000円 | – |

| 水道光熱費 | 15,000円 | – |

| 食費 | 70,000円 | 1週間12,000円計算 |

| 携帯代含む通信費 | 16,000円 | 家族割加入 |

| 交通費 | 8,000円 | – |

| 養育費 | 10,000円 | |

| 保険代 | 10,000円 | |

| 雑費 | 8,000円 | – |

| 貯金 | 3,000円 | – |

手取り23万円で3人家族以上を養うのは、かなり厳しいです。家族が増えれば、食費を含みあらゆる出費は増えていきます。今まで保険に入っていなかった方でも保険に入り、月額固定で出費が増えていきます。

広い家を求めるのであれば多少郊外にでることはもちろん、基本給の高い会社や家族手当などがある会社に転職するなど、収入を増やすのを軸にライフスタイルを変えることをおすすめします。

【4人家族】手取り23万円は節約が必須

| 出費 | 金額 | 備考 |

|---|---|---|

| 家賃 | 65,000円 | – |

| 水道光熱費 | 20,000円 | – |

| 食費 | 56,000円 | 1週間10,000円計算 |

| 携帯代含む通信費 | 20,000円 | 家族割加入 |

| 交通費 | 12,000円 | – |

| 養育費 | 20,000円 | |

| 保険代 | 15,000円 | |

| 雑費 | 19,000円 | – |

| 貯金 | 3,000円 | – |

手取り23万円で4人家族の場合は、家計に気を使うことが必要です。固定の出費も増える上に、予定外のお金も必要となるため、できるだけ節約を心がける必要があります。

家賃の安いエリアで家探しをすることはもちろん、夫のお小遣いや衣類代なども節制する必要があります。

節約すべきは家賃と食費

手取り23万円で家族を養う場合、まず注目するべきは家賃と食費です。家賃は生活費の中で最も負担が大きく、毎月必ずかかる費用です。東京から離れれば4人家族でも家賃5万円~6万円の家は必ず見つかります。

食費を抑えることも重要です。総務省の家計調査では4人家族ですと食費の平均は8.6万円です。

あくまでも平均の数字なので、実際には食費を4万円以下にされている世帯も多く、まず食費を減らす工夫が大事なことがわかります。

節約と同時に収入を増やすことも考えたほうがいい

支出を抑えることは大切ですが、不便な場所への引越しや節約は大変です。転職して収入が増えると一気に生活しやすくなります。

自分の経験と求人がマッチすれば、思ったより高待遇で転職できる場合があります。無料で使える転職サービスの「アルテマキャリア」などで一度相談してみることをおすすめします。

手取り23万の家賃相場

手取り23万円なら家賃7万円が相場

手取り23万円の収入がある場合、7~8万円の家賃が相場です。一般的に手取り金額の3分の1程度が家賃目安と言われています。手取り月収の1/3を超えると食費を削ったり、貯金がしにくくなったりします。

7万円の家賃を支払えると、一人暮らしするには東京でも充分可能です。少し郊外にでれば、大きな部屋をもつ賃貸物件に住むことも可能です。

年収で考えるなら20%から25%が家賃相場

手取り金額から家賃相場を計算するのが面倒な場合は、年収の25%が家賃目安です。例えば年収351万円(手取り23万円)であれば、25%計算して12ヶ月を割った数である7万円前後が家賃目安です。

家賃5万円から家賃6万円を目指すのも可

| エリア | ワンルーム (25㎡以下) |

1K |

|---|---|---|

| 東京 | 約7.3万円 | 約7.5万円 |

| 神奈川 | 約7.1万円 | 約7.2万円 |

| 埼玉 | 約6.5万円 | 約6.6万円 |

| 千葉 | 約5.8万円 | 約5.9万円 |

※東京近辺の家賃相場|2021年10月最新版

家賃を低くすれば、貯金はもちろん、娯楽にかけるお金も捻出しやすくなります。東京から離れるほど家賃は安くなるので、物件探しのときに候補エリアは広く考えましょう。

手取り23万円の家賃相場が7万円だからといって決めつけて物件を探すのではなく、勤務地から多少離れれば家賃5万円でも部屋探しが可能です。

関東圏で家賃を抑えたいなら、千葉県がおすすめです。交通の便は悪いですが、家賃相場が安めです。

編集部 |

東京23区内で家賃を抑えるなら「練馬区」がおすすめです。家賃が安いだけではんく、犯罪発生率も低いため女性や小さなお子さんがいても安心です。 |

【PR】 アルテマ アルテマキャリア |

|

手取り23万円の家計簿と満足度調査

| 調査方法 |

|---|

| 調査対象:240名の在職中の男女 調査期間:2021年10月~ 調査方法:インターネットによる記述式アンケート |

事務(保険代理店)で働く方の出費や生活満足度

|

30代女性|一人暮らし |

|---|---|

| 仕事内容 | 保険代理店事務 |

| 家賃 | 3.3万円 |

| 生活費 (家賃以外) |

家賃 4.3万円 水道光熱費 1万円 食費 2万円 携帯代含む通信費 0.9万円 交通費 1万円 趣味含む娯楽費 0.5万円 日用品など雑費 1.5万円 貯金 3万円 投資 7.3万円 |

| 節約方法 | 格安スマホにかえる、水筒は必ず持参するなど。 |

| 転職は考える? | 考えている。 |

| 今の手取りに 満足してる? |

満足していない。 |

保険代理店で事務をされている方のインタビュー結果です。郊外にすんで家賃を大きく抑えて、投資に費用を回しているのが分かります。

自動車製造業で働く方の出費や生活満足度

|

20代男性|一人暮らし |

|---|---|

| 仕事内容 | 自動車製造業 |

| 家賃 | 4万円 |

| 生活費 (家賃以外) |

家賃 4万円 水道光熱費 1万円 食費 5万円 携帯代含む通信費 1.5万円 交通費 2万円 趣味含む娯楽費 5万円 日用品など雑費 4万円 貯金 3万円 投資 0万円 |

| 節約方法 | 遊びや趣味にお金を使うことが多いのでお給料前にはぎりぎりの生活です。 微量ですが毎月貯金はしていますが、何かと入用の際にはなくなってしまいます。 |

| 転職は考える? | 考えてません。 |

| 今の手取りに 満足してる? |

残業などでもう少し働いてお給料が欲しいです。 |

自動車製造業で働く方の生活レベルです。20代と若いので娯楽や食費にかけるお金はどちらも5万円ですが、毎月3万円は貯金できています。

医療関係で働く方の出費や生活満足度

|

40代男性|2人家族(共働き) |

|---|---|

| 仕事内容 | 医療関係 |

| 家賃 | 8.4万円 |

| 生活費 (家賃以外) |

家賃 8.4万円 水道光熱費 1.5万円 食費 5万円 携帯代含む通信費 0.8万円 交通費 2万円 趣味含む娯楽費 0.3万円 日用品など雑費 1.5万円 貯金 3.5万円 投資 0万円 |

| 節約方法 | 無駄な買い物はしないこと。 |

| 転職は考える? | 考えていない。 |

| 今の手取りに 満足してる? |

満足しています。 |

医療関係者の生活レベルです。2人家族のため、家賃は相場より少し高めですが、娯楽費を月に3,000円と大幅に抑えていることで、毎月35,000円の貯金ができています。

【PR】 アルテマ アルテマキャリア |

|

手取り23万円のマイホーム事情と住宅ローン

家をもつことは可能

手取り23万円で家を買うことは十分可能です。頭金をいくら入れるか、ローンの返済期間をどう考えるかにもよりますが、2,500万円以内のマイホームを持つことは現実的です。

新築一戸建てでしたら、千葉県や埼玉県など都心から離れたエリアになってしまう可能性が高いですが、中古一戸建てでしたら、都内でマイホームを持つことも、充分妥当だと言えます。

また、土地をご家族から譲り受けているのであれば、規格住宅・注文住宅問わずに、東京でもマイホームを持てます。

住宅ローンは2500万前後が妥当

手取り23万円で賃貸を借りる場合、家賃相場は7万円前後です。住宅ローンの返済額も同じく7万円で支払うことを考えると、返済期間を35年で計算した場合、金利1%だと借入可能限度額は約2,400万円です。

ただし、ボーナスなしだと、月に7万を住宅費用として捻出するのは厳しいと感じるかもしれません。

ボーナスなしの場合はエリアの視野を広げたり、駅からの距離を伸ばすなどして、住宅ローンを2,000~2,100万円に抑えると安心です。

ボーナスありの方は、築年数が浅い中古一戸建も視野にいれて、2500万~2800万の住宅ローンを組んでも問題はないと言えます。

参考:フラット35 年収から借入可能金額を計算

参考:月々の支払い可能額から借入可能額を計算

手取り23万円は高い?平均月収と比較

30歳で到達すれば高い月収だと言える

| 年齢 | 平均月給 |

|---|---|

| ~19歳 | 19.0万円 |

| 20~24歳 | 22.5万円 |

| 25~29歳 | 25.8万円 |

| 30~34歳 | 28.6万円 |

| 35~39歳 | 31.5万円 |

| 40~44歳 | 33.9万円 |

| 45~49歳 | 35.6万円 |

| 50~54歳 | 37.1万円 |

| 55~59歳 | 37.6万円 |

| 60~64歳 | 30.6万円 |

| 65~69歳 | 27.0万円 |

手取り23万円=月収29万円以上は、30歳~34歳までに達成できていれば高い月収をもらっていることになります。厚生労働省の「令和5年賃金構造基本統計調査」では、平均月収で30万円を超えるのは35歳以上です。

20代で手取り23万円を実現できれば金銭的には勝ち組、30代前半でも平均よりも高い給料を稼げていることになります。なお、30代全体では、平均的な月収レベルです。

女性で手取り23万円は高収入

| 年齢 | 男性 | 女性 | 全体 |

|---|---|---|---|

| ~19歳 | 19.1万円 | 18.8万円 | 19.0万円 |

| 20~24歳 | 22.9万円 | 22.0万円 | 22.5万円 |

| 25~29歳 | 26.8万円 | 24.6万円 | 25.8万円 |

| 30~34歳 | 30.2万円 | 26.0万円 | 28.6万円 |

| 35~39歳 | 33.8万円 | 27.0万円 | 31.5万円 |

| 40~44歳 | 37.2万円 | 27.7万円 | 33.9万円 |

| 45~49歳 | 39.7万円 | 28.2万円 | 35.6万円 |

| 50~54歳 | 41.8万円 | 28.6万円 | 37.1万円 |

| 55~59歳 | 42.7万円 | 28.2万円 | 37.6万円 |

| 60~64歳 | 33.4万円 | 24.7万円 | 30.6万円 |

| 65~69歳 | 29.3万円 | 21.7万円 | 27.0万円 |

男女別の賃金構造基本統計調査によると、女性の月収として最も高いのは、50代前半の28.6万円です。平均月収29万円を超える年代はありません。

手取り23万円の女性比率は少ないため、どの年齢であっても平均以上の収入があると言えます。なお男性の月収の平均は30~34歳で30.2万円、35~39歳で33.8万円です。

女性40代で手取り23万円以上は勝ち組?

女性の平均月収データを見る限り、女性で手取り23万円は勝ち組と呼べます。どの年代も、手取り23万円に到達する、月収29万円以下の平均月収だからです。

とはいえ、女性の給与はアルバイトやパートの人も多く含んでいるので、低めに出ています。しっかりとキャリアを積むか、給与の高い企業に転職すれば、手取り23万円の達成は難しくないでしょう。

【平均年収との比較】日本全体の平均年収を下回る

| 日本全体 平均給与 |

460万円 | |

|---|---|---|

国税庁が発表している給与実態統計調査結果によると、日本の平均年収は460万円です。手取り23万円=年収351万円であるため、日本全体の平均年収を下回っています。

年収アップを狙うなら、アルテマキャリアに登録してみてください。若手の転職実績が豊富なので、年収アップを狙う若年層は利用すべきです。

利用は全て無料で、すぐの転職でなくとも、転職すべきかなどのキャリア相談だけでも使えるので、登録して損はありません。

手取り23万円に近い給与帯の月収・年収目安

手取り23万円に近い給与帯の月収・年収目安を一覧でまとめました。東京都在住、ボーナスなし、扶養家族なしでシミュレーションしてあります。

それぞれの手取りをタップ(クリック)すると、対応する解説記事に移動できます。

| 月収 | 年収 | |

|---|---|---|

| 手取り18万円 | 22.5万円 | 271万円 |

| 手取り19万円 | 23.9万円 | 287万円 |

| 手取り20万円 | 25.3万円 | 304万円 |

| 手取り21万円 | 26.4万円 | 317万円 |

| 手取り22万円 | 27.8万円 | 334万円 |

| 手取り23万円 | 29.2万円 | 348万円 |

| 手取り24万円 | 30.3万円 | 364万円 |

| 手取り25万円 | 31.7万円 | 381万円 |

| 手取り26万円 | 33.2万円 | 398万円 |

| 手取り27万円 | 34.3万円 | 412万円 |

| 手取り28万円 | 35.7万円 | 429万円 |

| 手取り29万円 | 37.2万円 | 446万円 |

※実際の月収・年収は、手当の支給額や扶養家族の人数などによって異なります。あくまで参考程度に留めてください。

手取り23万円のQ&A!結婚や子育て・食費

手取り23万円で結婚できる?

手取り23万円あれば結婚は可能です。家賃5万円~家賃6万円におさえつつ、食費も安くするのであれば、多少余裕をもった暮らしをすることも可能です。

そもそも年収に関わらず、結婚は可能ですし、幸せかどうかは本人達が決めるお話です。贅沢レベルや趣味や娯楽に使う金額を二人で決めれば、問題なく結婚できます。

手取り23万円で出産・子育ては可能?

出産・子育てのポイント

- 一時的に40万円~100万円は費用がかかる

- 補助金を利用することが大事

- 勤め先があった場合、育休金は必ず申請

手取り23万円で出産・子育ては可能ですが、自由なお金は多くありません。子供にかけるお金に余裕を持たせるには、娯楽費や食費を抑えるか、共働きをする必要があります。

特に、妊娠から出産にかけて正常分娩の場合でも40万円ほどは一時的に費用がかかります。補助金を活用し経済的支援を受けることが重要なポイントです。

出産育児一時金は、病院などで案内され子供一人につき一律で42万円もらえます。他にも、ちゃんとした会社に妻が努めていた場合、育児休業給付金として月給の約50%~66%を1年間受け取ることもできます。

| 項目 | 参考にすべき国の施策 |

|---|---|

| 出産一時金 | 厚生労働省 出産一時金の支給額・支払方法 |

| 出産育児一時金 | 全国保険協会 産まれたときの出産育児一時金 |

| 育児休業給付金 | 厚生労働省 育児休業給付に関するQA |

| 経済支援条件表 | 厚生労働省 産前産後、育児休業中の経済 |

4人家族で手取り23万円は少ない?

手取り23万円の4人家族で生活してる方は大勢いらっしゃるので、安心してください。家賃などの固定費を下げること、そして細かな支出を家計簿などで管理していれば、充分暮らせる給与額です。

もし生活していくのに少ないと感じた場合は、共働きを選ぶか、転職などして基本給を上げることを考えましょう。

4人家族で家賃6万円で住める場所はある?

家賃6万円の4人暮らしは、築年数や間取りに気を配らなければ選択肢はあります。実際に、家賃が安いエリアから、実際に「南行徳」「市川」「北松戸」「上本郷」「船橋」で検索を行いました。

賃料が6万円以下で、2LDK以上のお部屋は合計30件以上あります(2021年10月現在)。選択肢が豊富とは言えませんが、相場が安いエリアから根気強く物件探しを行いましょう。

食事や娯楽は自由にできる?

独り身であれば、多少豪勢な生活をしても余裕を持った生活が可能です。しかし、パートナーがいる場合は、娯楽費だけでなく、自炊をするなどして1日の食費を1,500円程度に抑えるべきです。

もし、日々の生活に満足できないようであれば共働きをする、もしくは転職することで給与アップを目指すことを視野にいれましょう。

手取り23万円で貯金は可能?

| パターン | 貯金目安額 |

|---|---|

| 独身✕実家暮らし | 100,000円 |

| 一人暮らし | 66,000円 |

| 2人暮らし | 24,000円 |

| 3人家族 | 3,000円 |

| 4人家族 | 0円~3,000円 |

手取り23万円で、貯金ができるかを、生活パターン毎にまとめました。一人暮らしであれば貯金は十分可能ですが、お子さんがいらっしゃるのであれば厳しくなってきます。

もし出世の見込みがなく、給与アップする可能性が低いのであれば、転職することで収入を上げることが考えられます。

手取り23万がきつい場合の節約術

手取り23万円で生活をしていると、趣味にはあまり費用をかけられません。お金に余裕がない人は、以下のような方法でライフスタイルを改善するのがおすすめです。

出費の管理を行う【家計簿アプリを活用】

節約を始めるなら、まずは出費を管理することから始めましょう。無駄な出費を把握すれば、節約の見通しが立てやすくなります。「マネーフォワード ME」のような家計簿アプリを活用するのがおすすめです。

出費に意識を向けることで、必要のない日用品の購入や外食など、普段気にしていなかった無駄遣いを減らせます。また、通信費や保険料、サブスクなどの固定費で必要以上の支払いがある項目にも気づきやすいです。

キャッシュレス決済でポイントを貯める

キャッシュレス決済を使うことで、支払金額の0.5~1%がポイントとして還元されます。貯まったポイントは、1円分として他の買い物に利用できるため、現金で支払うよりも断然お得です。

また、電子マネー決済はクレジットカードと紐づけることで、1回の支払いで得られるポイントを多くできます。電子マネーの決済時だけでなく、クレジットカードからチャージするタイミングでもポイント還元されるためです。

中でもおすすめなのは、楽天ペイやd払いです。楽天ペイは還元率が1%と高く、カードとの併用で最大1.5%分のポイントが付与されます。d払いはクレカやポイントカードの併用で、最大3.5%分のポイント還元があります。

クーポンアプリを使い倒す

クーポンアプリを使うことで、買い物や食事などの際に割引や特典サービスが受けられます。1回あたりの割引率や値引き額は少ないですが、毎日利用すれば大きな節約につながります。

クーポンアプリは、ダウンロードするだけですぐに利用できる手軽さが魅力です。また、ポイント機能があるクーポンアプリを使えば、よりお得に買い物を楽しめます。

節約したい人は、無料でダウンロードできるクーポンアプリがおすすめです。有料のクーポンアプリの場合は、お店の利用頻度や割引率を加味して利用すべきかを検討しましょう。

食費を節約するために自炊

外食の多い人は、自炊をすることで食費を節約できます。「イエプラコラム」の調査によると、自炊中心の人の1ヶ月の食費は3万円でした。外食中心の人の食費は5.5万円です。自炊で2.5万円の節約が期待できます。

自炊で節約する際には、毎月の食費をあらかじめ決めておくことが重要です。予算を決めておくことで、不必要な食材の購入を避けられます。節約のための自炊なのに、贅沢をしてしまっては意味がありません。

また、スーパーのセールを上手く使うのもおすすめです。セール日に食材をまとめて購入して冷凍しておけば、いっそう食費を抑えられます。

格安SIMなどで通信費を安くする

大手キャリアのスマホを契約している場合、格安SIMに乗り換えることで毎月4,000円以上の節約が見込めます。

総務省の実施した家計調査によると、単身世帯の通信費の平均は6,610円、総世帯では10,133円です。格安SIMの平均月額は約2,000円と言われており、通信費の大幅な削減が期待できます。

ガス代・電気代はセット割などを検討

ガス会社の提供している新電力を利用することで、ガス代・電気代のセット割を受けられる場合があります。例えば、東京ガスは、同社の提供している「東京ガスのでんき」とあわせて使えば、0.5%の割引を受けられます。

ガス代・電気代は、様々な事業者で取り扱えるよう自由化が進んでおり、従来のプランを見直すことで固定費の削減が可能です。

総務省の実施した家計調査によると、単身世帯のガス代・電気代の平均は10,085円、総世帯では14,749円です。毎月の支払額が平均よりも多いのであれば、一度料金プランを見直してみましょう。

保険は見直すだけで割安にできる

保険に加入している場合、プランを見直すだけで固定費の削減が期待できます。保障プランは年々新しくなっており、従来のサービスよりも保険料の支払額を安く抑えられるケースが多いです。

固定費の削減では、必要性が低い保険を解約することも1つの方法です。例えば、独身の場合、死亡保険に加入する優先度は低いです。また、若いうちは長期入院のリスクが低いため、医療保険に加入するメリットは少ないと言えます。

プランによっては、契約の自動更新で、気付かないうちに保険料が上がっていることも考えられます。保険に加入して何年も経過しているなら、プランの種類や保障内容を見直す機会を設けましょう。

【PR】 アルテマ アルテマキャリア |

|

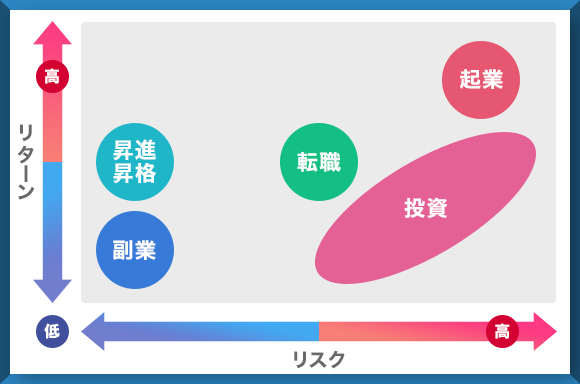

収入を手取り23万円以上に増やす方法

- 昇進昇格で昇給する

- 副業を行う

- 独立・起業やフリーランスとして働く

- 投資する

- 給料が高い会社に転職する

1.昇進昇格で給与を上げる

収入を手取り23万円以上に増やすなら、昇進や昇格することで給与を上げることが現実的です。しかし、きちんと給与が上がる職場環境であるかの確認が必要です。

同僚や上司の給与を確認して、課長や係長クラスで額面給与が29万円あるのであれば、実績を出して昇給を狙いましょう。

日本人は、給与アップについて上司と約束しないことが多いですが、できれば上司と目標設定を行い、達成したら必ず月収29万円になることをコミットしあうことも重要です。

2.副業を行う

クラウドワークやフリーランスのサイトなどで、副業を行いやすい社会になっています。ネット系ビジネスであれば、コロナ禍であっても自宅からでも取り組みやすいです。

ただし、労働集約型の副業は長続きしにくく、真面目に取り組まなければスキルアップも簡単ではありません。

本質的に給与を上げるのであれば、現職で通用するスキルを高めるか、狙いの転職先にあわせた資格取得などに通じる副業を行いましょう。

| 関連記事 |

|---|

| 副業おすすめランキング |

3.起業する・フリーランスとして働く

独立起業することで、利益を年収に反映させることも選択肢の1つです。会社では他の従業員の給与やオフィスの維持費など、様々なコストによって利益が減りますが、自分で会社をつくれば利益を上げやすいです。

しかし、起業したからといって、必ず成功するとは限りません。起業してから5年たって会社が生き残る確率は10~15%、10年後までに存続できる起業は5%前後と言われているため大きなリスクがあります。

まずは、副業でフリーランスとして腕試しを行い、年収が確実に上がりそうであれば選択肢にすることで、リスクを低くすることが可能です。

4.投資する

投資を活用した資産形成で、年間の収入を増やすことも考えられます。最近ではロボアドバイザーのように半自動で資産形成してくれるアプリもありますので、初心者の方でも簡単に投資をすることができるでしょう。

また、新NISAやiDeCoのように、少額でローリスク・ローリターンな資産形成をしていくことも可能です。

とはいえ、投資に絶対はありませんので、もともとの掛け金から減ってしまうこともありますが、年収350万~400万年目標であれば資産形成を収入アップのために覚えることはおすすめです。

5.給料が高い会社に転職する

給料が高い会社に転職することは、最も現実的な選択肢です。もちろん現職で給与が上がる見込みがあれば、転職するリスクをとらない方が懸命かもしれません。

しかし、出世の見込みがなかったり、福利厚生などが整っていない場合は、転職することで給与が上がる確率は高いです。お子様がいる場合や4人家族以上になれば、転職して収入を増やすことを狙うべきです。

リスクをなるべく低減させるために、在職中から転職先の目星をつけておきましょう。給与目的であれば、転職サイトや求人欄の最低給与額をチェックして、月収29万円か年収351万円以上であるかを確認しましょう。

経験を活かしたキャリアチェンジを推奨

年収アップのために転職するのであれば、現在の経験やスキルを活かすべきです。例えば、営業経験を長くもっているのであれば、別に業界、例えば平均年収の高いIT業界で営業職を勤めるだけで年収があがりやすいです。

同じように管理職の経験があれば、成長産業に転職することで年収を上げやすいです。いずれにしても、未経験職につくよりも、過去培った経験を活かすことで、転職による年収アップ確率を上げられます。

まずはアルテマキャリアに登録し、自身がどの程度の年収を狙えるか、どういった業職種に行くべきか相談しましょう。専門家のサポートを受け、効率的に年収アップを狙えます。

【PR】 アルテマ アルテマキャリア |

|

手取りを増やすなら転職がおすすめ

収入を上げる転職方法

- 転職エージェントに給与交渉を相談

- アルテマキャリアに登録

転職エージェントに給与交渉を相談

転職するなら、転職エージェントの活用をおすすめします。転職する場合は、リクナビNEXTなどの転職サイトを使うことが通例ですが、同じく無料で使えるサービスに「転職エージェント」が存在します。

転職エージェントは転職のプロであり、求職者と面談してキャリアを整理して、最適な企業を紹介してくれます。面接日の調整や年収交渉も行ってくれるため、在職中で忙しい場合にもピッタリのサービスです。

アルテマキャリアに登録

まだ転職エージェントに登録していないなら、アルテマキャリアを試してみてください。わざわざ面談に行かなくても、LINEで気軽にキャリアアップの相談ができます。

書類作成や面接対策などの充実したサポートがあり、転職活動を効率よく進められます。上場企業が運営しているので安心して使えます。

【PR】 アルテマ アルテマキャリア |

|

手取り23万円からの転職で注意すべきこと

【要注意】日本全体の平均給与は下がり続けている

転職で注意すべきは、転職したからと言って必ず給与が上がる保証がない点です。国税庁の「民間給与実態統計調査」によると、令和5年度の調査では民間企業の平均給与は約460万円です。

転職活動するのであれば、候補企業の最低年収が今現在を超えていることはもちろん、福利厚生も過不足ないかチェックが必要です。福利厚生が整っていないと、実際に手元に残る金額が減ることもありえます。

また、ボーナスにも注意が必要です。ボーナスは業績連動させている企業が多く、転職したらボーナスがでなかった…ということもあるので、支給条件をエージェントや企業に聞くことは必須です。

市場や業界が伸びているかをチェックする

手取り23万円以上の転職ができても、近い未来に給与ダウンする会社では意味がないため、入社する企業のメイン事業が、伸びている市場のものかを確認することをおすすめします。

基本的には、市場が伸びていれば、そこでビジネスをしている企業は成長していく傾向にあります。

例えばIT産業は、コロナ禍を機にさらに成長が進んだので向こう数年は安心できます。反対に飲食店などは大きなダメージを受けたので、数年は持ち直しに時間がかかる市場に属しています。

2021年直近でいえばサブスク型・SaaS型と言われる、月額でユーザーから料金徴収するビジネスモデルをもう会社は有力です。動画配信サービス企業などが、サブスク型に当てはまります。

参考:コロナ禍で急増している「未経験IT就職」の実態|東洋経済

企業実態を確認する

手取り23万円以上の会社であっても、ノルマが厳しかったり、残業が当たり前のブラック企業でないかの確認は必要です。

引っ越し会社などは給与が高いものの、労働時間などが実態に伴わないことで社会問題化しているケースもあります。

転職サイトはもちろん、人づてに聞いた情報では、実態と差異があるかもしれません。「Openwork」などの企業口コミサイトをみることで、元従業員からの書き込みをチェックできます。

特に職場環境や、昇給の幅と実際を確認して、良い転職ができる会社か否かをチェックしましょう。

「毎日忙しいから……」と転職活動を諦めていませんか?

LINEで気軽に転職サポートが受けられる「アルテマキャリア」

出典:アルテマキャリア公式

アルテマキャリアのメリット5選

- 面談不要で深夜0時までLINE相談可

- AIではなくプロの専門アドバイザーが対応

- 無職やフリーターでもOK

- 12万件以上の多様な求人を保有

- 運営元が上場企業なので安心

「アルテマキャリア」は、LINEで友だち追加するだけで気軽に転職サポートが受けられるサービスです。実績のある転職専門のアドバイザーが多数在籍しています。

5秒でLINE追加した後は、キャリアの相談はもちろん、求人紹介、面接・書類選考対策など、内定までしっかりサポートしてもらえます。

仕事終わりに専門アドバイザーに相談可能

「アルテマキャリア」の転職専門アドバイザーは深夜0時までLINE対応してくれます。「在職中で忙しい」「面談に行くのが大変」などの状況でもスムーズに転職活動を始められます。

12万件以上の求人情報から希望に合う仕事を提案してくれます。内定までは最短1週間で、スキマの時間を活用して適職に出会えます。

まとめ

手取り23万円の生活は…

- ひとり暮らしは余裕

- 4人家族だと若干少ないと感じる

- 昇給か転職を狙うのがおすすめ

手取り23万円=年収351万円です。日本の平均年収が458万円であることを考えると、30代半ば以降は、職場を変えるだけ大きく収入が伸びる可能性があります。

スキルアップして年収を上げることはもちろんですが、そもそも年収のベースが高い会社か、給与アップが見込める成長産業にある企業に転職することを、視野にいれておきましょう。

まずはアルテマキャリアに登録しましょう。無料で書類・面接対策を受けられ、質の高い非公開求人の紹介も受けられます。1人での転職活動では得られない情報を知って有利に転職活動を進められます。

年収・手取り関連記事

| 年収別の関連記事 | |||

|---|---|---|---|

| 年収200万 | 年収250万 | 年収300万 | 年収350万 |

| 年収400万 | 年収450万 | 年収500万 | 年収550万 |

| 年収600万 | 年収650万 | 年収700万 | 年収750万 |

| 年収800万 | 年収850万 | 年収900万 | 年収950万 |

| 年収1000万 | 年収1100万 | 年収1200万 | 年収1300万 |

| 年収1400万 | 年収1500万 | 年収1600万 | 年収1700万 |

| 年収1800万 | 年収1900万 | 年収2000万 | 年収2500万 |

| 年収3000万 | – | – | – |

| 女性の年収別の関連記事 | |||

| 年収300万 (女性) |

年収400万 (女性) |

年収500万 (女性) |

年収600万 (女性) |

| 年収700万 (女性) |

– | – | – |

| 手取り別の関連記事 | |||

| 手取り13万 | 手取り14万 | 手取り15万 | 手取り16万 |

| 手取り17万 | 手取り18万 | 手取り19万 | 手取り20万 |

| 手取り21万 | 手取り22万 | 手取り23万 | 手取り24万 |

| 手取り25万 | 手取り26万 | 手取り27万 | 手取り28万 |

| 手取り29万 | 手取り30万 | 手取り31万 | 手取り32万 |

| 手取り33万 | 手取り35万 | 手取り36万 | 手取り40万 |

| 手取り45万 | 手取り50万 | 手取り60万 | – |

| 月収別の関連記事 | |||

| 月収14万 | 月収15万 | 月収16万 | 月収17万 |

| 月収18万 | 月収19万 | 月収20万 | 月収21万 |

| 月収22万 | 月収23万 | 月収24万 | 月収25万 |

| 月収26万 | 月収27万 | 月収28万 | 月収29万 |

| 月収30万 | 月収31万 | 月収32万 | 月収33万 |

| 月収34万 | 月収35万 | 月収36万 | 月収37万 |

| 月収38万 | 月収39万 | 月収40万 | 月収41万 |

| 月収42万 | 月収43万 | 月収44万 | 月収45万 |

| 月収50万 | 月収55万 | 月収60万 | 月収70万 |

| 月収80万 | 月収90万 | 月収100万 | 月収150万 |

| 年齢別の平均年収の関連記事 | |||

| 22歳の年収 | 23歳の年収 | 24歳の年収 | 25歳の年収 |

| 26歳の年収 | 27歳の年収 | 28歳の年収 | 29歳の年収 |

| 30歳の年収 | 31歳の年収 | 32歳の年収 | 33歳の年収 |

| 34歳の年収 | 35歳の年収 | 36歳の年収 | 37歳の年収 |

| 38歳の年収 | 39歳の年収 | 40歳の年収 | 42歳の年収 |

| 43歳の年収 | 45歳の年収 | 46歳の年収 | 47歳の年収 |

| 50歳の年収 | – | – | – |

-1-1.jpg)