「年収200万円の手取りや税金が知りたい」

「年収200万円の生活レベルは?やばい?」

年収200万円の毎月の手取りは約13万円です。実家暮らしなら問題なく生活できますが、一人暮らしを考えると心もとない金額です。

また、年収200万円は、日本の平均年収460万円(参考:国税庁)を大きく下回ります。給料が少ない、やばいと感じて、今よりも年収を増やしたいと考えている人も多いでしょう。

この記事では、年収200万円の手取りや生活レベルについて詳しく解説しています。収入を上げるのにおすすめの「マイナビエージェント」の情報なども紹介しているので、参考にしてください。

マイナビ マイナビエージェント |

|

リクルート リクルートエージェント |

|

ビズリーチ ビズリーチ |

|

- キャリハイ@編集部

- 「史上最高のキャリア」を目指す方に役立つ情報提供を目指しています。外資系、メーカー、金融、メガベンチャー、スタートアップなど、様々なバックグラウンドを有するメンバーが参画しています。

目次

年収200万円の手取り|年収・月収との違い

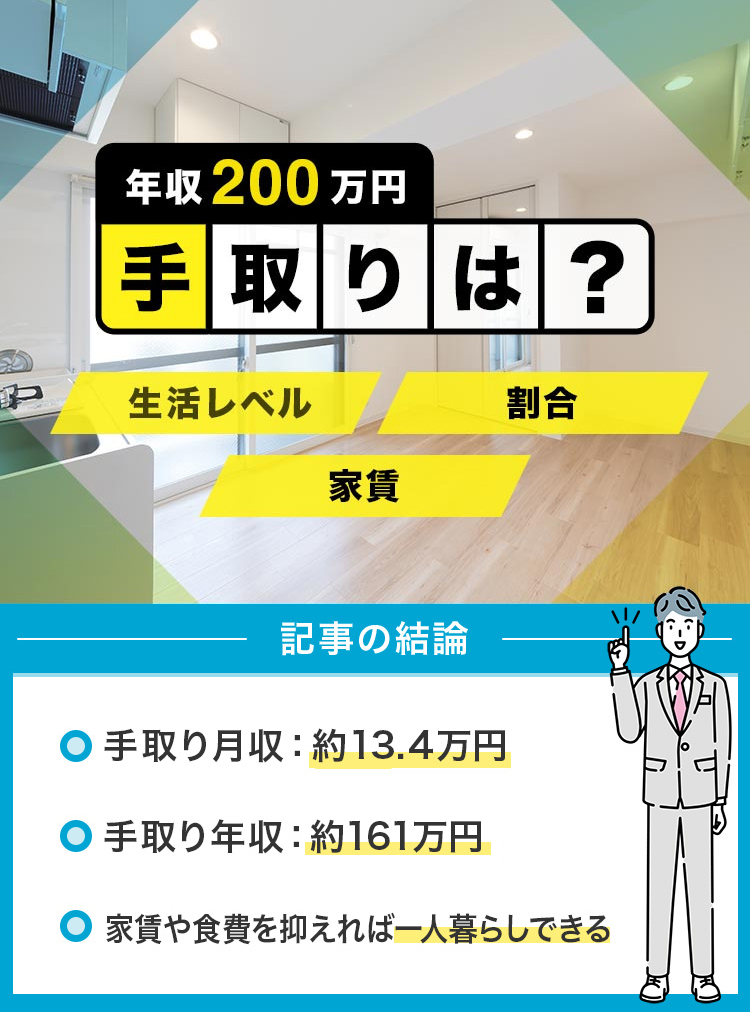

年収200万円の手取りは約13.4万円

年収200万円の手取りは、1ヶ月あたり約13.4万円、年間では約161万円です。

ただし、ボーナス込みで年収200万円の場合、毎月の手取りはもっと少ないです。例えば、2ヶ月分のボーナス込みで年収200万円の人は、12分割ではなく、14分割された金額が支給されるためです。

年収・月収・手取りの違い

年収とは、会社から支払われる総支給額を指します。基本給に加えて、各種手当やボーナスが含まれた金額です。年収を12で割って、1ヶ月あたりの収入になおしたものを月収と言います。

月収は、給与明細の「総支給金額」で確認できます。年収と月収は、税金や社会保険料を引く前の総支給額のため「額面」と表現されることも多いです。

一方、手取りとは、総支給額から税金や保険料等を引いた金額で、実際に給与として振り込まれるものです。手取りは、給与明細の「差引支給額」で確認できます。

収入アップを狙うなら転職エージェントに登録するのがおすすめ

今より収入が上げられて、スキルにマッチした求人を自分で探すのは大変です。転職エージェントに登録すれば、無料で書類・面接対策などのサポートや非公開求人の紹介などを受けられます。

特におすすめのサービスは「マイナビエージェント」です。求人情報が豊富で、転職で年収アップが狙えます!

マイナビ マイナビエージェント |

|

リクルート リクルートエージェント |

|

ビズリーチ ビズリーチ |

|

年収200万円の税金・社会保険料

| 年収 | 月収 | |

|---|---|---|

| 額面収入 | ||

| 所得税 | ||

| 住民税 | ||

| 健康保険 | ||

| 厚生年金 | ||

| 雇用保険 | ||

| 介護保険 | ||

| 手取り |

参考:国税庁、日本年金機構、全国健康保険協会、厚生労働省

※都道府県・年齢・年収を設定して手取り額を計算できます

年収200万円では、毎月、税金として所得税が約2,200円、住民税が約5,000円が引かれます。また、社会保険料の負担は1ヶ月あたり約2.5万円です。

所得税・住民税・社会保険料は、人によってわずかに変わります。上記のシミュレーションを用いて、金額を調べてみてください。

マイナビ マイナビエージェント |

|

所得税・住民税は配偶者や扶養の有無によって納税額が変わる

所得税と住民税は、配偶者や扶養の有無によって納税額が変わります。配偶者や扶養家族がいる場合、税金の対象となる所得が少なくなるためです。

また、所得税や住民税は、扶養する家族が多くなるほど引かれる金額が少なくなります。

住民税は住んでいる自治体によって変わる場合がある

住民税は、住んでいる自治体によって変わることがあります。地域の環境整備や保全などを目的とした費用・予算が、住民税に上乗せされる場合があるためです。

住民税にかかる税率は一律で10%と定められていますが、例外があることを把握しておきましょう。

40歳以上は社会保険に介護保険が追加される

40歳以上になると、社会保険料の支払いで介護保険が追加されます。介護保険とは、介護が必要になった際に一時金が支払われる保障制度です。

年収200万円の場合、毎月の介護保険料の費用は約1,500円、年間では約1.9万円です。税金とは違い、扶養家族の有無で金額が変わることはありません。

介護保険が追加される40歳以降は、社会保険料の負担が大きくなると覚えておきましょう。

- ▼社会保険料の金額や詳細(タップで開閉)

-

詳細 健康保険 【標準報酬月額の9.98%を会社と折半】

17万※×9.98%÷2=約8,500円

・自治体や組合によって変動あり

・加入により医療費の負担額が3割になる

※標準報酬月額の等級を元に計算

※東京都の保険料率を掲載厚生年金 【標準報酬月額の18.3%を会社と折半】

17万※×18.3%÷2=15,555円

・国民年金に上乗せされてもらえる年金

※標準報酬月額の等級を元に計算雇用保険 【額面の0.6%】

16.66万×0.6%=約1,000円

・農林水産、清酒製造、建設業は0.7%

・失業時に給付を受けるための保険介護保険 1,360円/月

・40歳以上の医療保険加入者が支払う

・介護が必要になった際に一時金が給付

マイナビ マイナビエージェント |

|

年収200万円の生活レベル|生活費の内訳は?

年収200万円の生活レベル【独身・一人暮らし】

| 出費 | 備考 | |

|---|---|---|

| 月収 (手取り) |

– | 130,000円 |

| 家賃 | 43,000円 | 東京23区内は難しい |

| 水道光熱費 | 12,000円 | – |

| 食費 | 30,000円 | 1日あたり1,000円 |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 10,000円 | – |

| 娯楽費・交際費 | 10,000円 | – |

| 雑費 | 10,000円 | – |

| 貯金 | 5,000円 | – |

※総務省統計局の家計調査を参考に算出

年収200万円では、節約しないと一人暮らしは厳しいです。実家暮らしと異なり、家賃や水道光熱費、食費がかさみます。

節約したとしても、貯金できる金額は約5,000円とかなり少ないです。年収200万では、一人暮らしの生活にゆとりを持たせることは難しいでしょう。

家賃の目安は4.3万円

手取り13万円の場合、家賃の目安は手取りの1/3の4.3万円です。

東京23区内は、一人暮らし向けの物件でも7万円かかります。年収200万円で家を探すなら、23区外や神奈川・埼玉・千葉などの郊外を検討しましょう。

どうしても23区内で暮らしたい場合は、築年数40年以上のアパートや、駅徒歩30分などの人気のない物件を探してみるのがおすすめです。

| 一人暮らし (1K/1DK) |

二人暮らし (1LDK/2K/2DK) |

3人・4人家族 (2LDK/3K/3DK) |

|

|---|---|---|---|

| 東京23区 | 7~10万円 | 9~15万円 | 11~23万円 |

| 東京23区外 | 5~7万円 | 6~10万円 | 7~12万円 |

| 神奈川・埼玉・千葉 | 5~7万円 | 6~9万円 | 8~11万円 |

| 大阪・名古屋・福岡 | 4~6万円 | 6~8万円 | 7~10万円 |

食費の目安は3万円

手取り13万円で一人暮らしの場合、食費の目安は3万円です。一般的に、食費は手取りの15%にするのが良いと言われています。収入が少ないうちは、自炊を多くして、3万円以下に抑えるのがおすすめです。

1ヶ月3万円は、1日あたりの食費が1,000円以内ということです。外食をするとすぐにオーバーしてしまう金額なので、どうしてもというとき以外は自炊をしましょう。

貯金の目安は5,000円

手取り13万円で一人暮らしの場合、貯金の目安は5,000円です。

貯金目安は、一般的に手取りの10~20%と言われています。手取り13万円の場合、工夫して節約すれば、5,000円ほど貯金できます。

年収200万円で二人暮らしは難しい

年収200万円で二人暮らしは難しいです。食費や娯楽費等をぎりぎりまで削っても、2人分の生活費をまかなうのは現実的ではありません。

地域や個々人の状況にもよりますが、二人暮らしの生活費は単身世帯の約1.5倍と言われています。二人暮らしを考えるなら、パートナーとの共働きを検討すべきです。

将来的なことを考えれば、共働きだけでなく、昇給・昇進などで収入を増やすべきでしょう。転職を考えるなら、初めてでも安心のサポートを受けられるマイナビエージェントがおすすめです。

今よりも収入を上げる方法

- 昇進・昇格をして給与を上げる

- 副業を始めてみる

- 今よりも給与が高い会社に転職する

昇進・昇格をして給与を上げる

今よりも収入を上げるなら、昇進や昇格で給与を増やしましょう。正社員として会社に勤めていれば、昇給によって大幅な収入アップが期待できます。

ただし、パートや契約社員として働いている場合、昇進・昇格の可能性はほとんどありません。より収入を稼ぐなら、私生活とのバランスを考えたうえで、正社員として働くことを検討すべきです。

副業を始めてみる

副業を始めることも、収入を上げる方法の1つです。すきま時間や休日に副業をすることで、現職以外で収入を得られます。すぐに大きな収入を得ることは難しいですが、月に1~2万円稼ぐだけでも生活が楽になります。

副業のメリットは、現職を続けながら収入を増やせる点です。最近では、クラウドワークスのようなプラットフォームが普及しており、自宅からでも簡単に副業に取り組めます。

ただし、企業によって副業が禁止されている場合があります。副業を始める際は、事前に就業規則を確認しましょう。

今よりも給与が高い会社に転職する

現職以上の収入を目指すなら、今よりも給与が高い会社に転職しましょう。現場で昇給の見込みがなければ、給与水準の高い企業に転職するのが最も簡単な収入アップの方法です。

未経験から高収入を目指すなら、営業職がおすすめです。営業職は、資格・経歴不問で就ける会社が多いです。また、インセンティブを設定している企業であれば、実績を伸ばすことで高収入を得られます。

年収アップに向けて転職するなら、未経験求人が豊富なマイナビエージェントに登録しましょう。書類や面接対策などのサポートも充実しているため、初めての転職でも安心です。

マイナビ マイナビエージェント |

|

リクルート リクルートエージェント |

|

ビズリーチ ビズリーチ |

|

年収別の月収(額面)と手取り一覧

年収別の額面月収と、1ヶ月あたりの手取りの目安をまとめました。それぞれの年収をタップ(クリック)すると、対応する解説記事に移動できます。

| 月収 (額面収入) |

1ヶ月の 手取り目安 |

|

|---|---|---|

| 年収200万円 | 16.7万円 | 13.4万円 |

| 年収250万円 | 20.8万円 | 16.8万円 |

| 年収300万円 | 25.0万円 | 19.7万円 |

| 年収350万円 | 29.2万円 | 23.0万円 |

| 年収400万円 | 33.3万円 | 26.1万円 |

| 年収450万円 | 37.5万円 | 29.3万円 |

| 年収500万円 | 41.7万円 | 32.4万円 |

| 年収550万円 | 45.8万円 | 35.2万円 |

| 年収600万円 | 50.0万円 | 38.3万円 |

| 年収650万円 | 54.2万円 | 41.5万円 |

| 年収700万円 | 58.3万円 | 43.9万円 |

| 年収750万円 | 62.5万円 | 46.7万円 |

| 年収800万円 | 66.7万円 | 49.3万円 |

| 年収850万円 | 70.8万円 | 52.2万円 |

| 年収900万円 | 75.0万円 | 55.0万円 |

| 年収950万円 | 79.2万円 | 57.7万円 |

| 年収1,000万円 | 83.3万円 | 60.5万円 |

年収200万円は全体の14.1%|男女別割合

| 年収 | 全体 | 男性 | 女性 |

|---|---|---|---|

| ~100万円 | 8.1% | 3.6% | 14.1% |

| 100~200万円 | 12.3% | 6.0% | 20.5% |

| 200~300万円 | 14.0% | 9.7% | 19.6% |

| 300~400万円 | 16.3% | 14.9% | 18.1% |

| 400~500万円 | 15.4% | 17.5% | 12.7% |

| 500~600万円 | 10.8% | 14.0% | 6.7% |

| 600~700万円 | 7.1% | 10.0% | 3.4% |

| 700~800万円 | 4.9% | 7.2% | 1.9% |

| 800~900万円 | 3.2% | 4.9% | 1.0% |

| 900~1,000万円 | 2.3% | 3.6% | 0.7% |

| 1,000~1,500万円 | 4.0% | 6.3% | 1.0% |

| 1,500~2,000万円 | 0.9% | 1.4% | 0.2% |

| 2,000~2,500万円 | 0.3% | 0.4% | 0.1% |

| 2,500万円~ | 0.3% | 0.5% | 0.1% |

国税庁の調査によると年収200万円台の割合は、14.0%です。全体の約7人に1人が年収200万円台です。

また、男女別で見ると、年収200万円台の男性は9.7%、女性は19.6%です。女性の割合が高く、男性の2倍以上を占めています。

マイナビ マイナビエージェント |

|

年収200万円の人におすすめの節約術

年収200万円で生活をしていると、趣味にはあまり費用をかけられません。お金に余裕がない人は、以下のような方法でライフスタイルを改善するのがおすすめです。

出費の管理を行う【家計簿アプリを活用】

節約を始めるなら、まずは出費を管理することから始めましょう。無駄な出費を把握すれば、節約の見通しが立てやすくなります。「マネーフォワード ME」のような家計簿アプリを活用するのがおすすめです。

出費に意識を向けることで、必要のない日用品の購入や外食など、普段気にしていなかった無駄使いを減らせます。また、通信費や保険料、サブスクなどの固定費で必要以上の支払いがある項目にも気づきやすいです。

キャッシュレス決済でポイントを貯める

キャッシュレス決済を使うことで、支払金額の0.5~1%がポイントとして還元されます。貯まったポイントは、1円分として他の買い物に利用できるため、現金で支払うよりも断然お得です。

また、電子マネー決済はクレジットカードと紐づけることで、1回の支払いで得られるポイントを多くできます。電子マネーの決済時だけでなく、クレジットカードからチャージするタイミングでもポイント還元されるためです。

中でもおすすめなのは、楽天ペイやd払いです。楽天ペイは還元率が1%と高く、カードとの併用で最大1.5%分のポイントが付与されます。d払いはクレカやポイントカードの併用で、最大3.5%分のポイント還元があります。

クーポンアプリを使い倒す

クーポンアプリを使うことで、買い物や食事などの際に割引や特典サービスが受けられます。1回あたりの割引率や値引き額は少ないですが、毎日利用すれば大きな節約につながります。

クーポンアプリは、ダウンロードするだけですぐに利用できる手軽さが魅力です。また、ポイント機能があるクーポンアプリを使えば、よりお得に買い物を楽しめます。

節約したい人は、無料でダウンロードできるクーポンアプリがおすすめです。有料のクーポンアプリの場合は、お店の利用頻度や割引率を加味して利用すべきかを検討しましょう。

食費を節約するために自炊

外食の多い人は、自炊をすることで食費を節約できます。「イエプラコラム」の調査によると、自炊中心の人の1ヶ月の食費は3万円でした。外食中心の人の食費は5.5万円です。自炊で2.5万円の節約が期待できます。

自炊で節約する際には、毎月の食費をあらかじめ決めておくことが重要です。予算を決めておくことで、不必要な食材の購入を避けられます。節約のための自炊なのに、贅沢をしてしまっては意味がありません。

また、スーパーのセールを上手く使うのもおすすめです。セール日に食材をまとめて購入して冷凍しておけば、さらに食費を抑えられます。

格安SIMなどで通信費を安くする

大手キャリアのスマホを契約している場合、格安SIMに乗り換えることで毎月4,000円以上の節約が見込めます。

総務省の実施した家計調査によると、単身世帯の通信費の平均は6,610円、総世帯では10,133円です。格安SIMの平均月額は約2,000円と言われており、通信費の大幅な削減が期待できます。

ガス代・電気代はセット割などを検討

ガス会社の提供している新電力を利用することで、ガス代・電気代のセット割を受けられる場合があります。例えば、東京ガスは、同社の提供している「東京ガスのでんき」とあわせて使えば、0.5%の割引を受けられます。

ガス代・電気代は、様々な事業者で取り扱えるよう自由化が進んでおり、従来のプランを見直すことで固定費の削減が可能です。

総務省の調査によると、単身世帯のガス代・電気代の平均は10,085円、総世帯では14,749円です。毎月の支払額が平均よりも多いのであれば、一度料金プランを見直してみましょう。

保険は見直すだけ割安にできる

保険に加入している場合、プランを見直すだけで固定費の削減が期待できます。保障プランは年々新しくなっており、従来のサービスよりも保険料の支払額を安く抑えられるケースが多いです。

固定費の削減では、必要性が低い保険を解約しましょう。例えば、独身の場合、死亡保険に加入する優先度は低いです。また、若いうちは長期入院のリスクが低いため、医療保険に加入するメリットは少ないと言えます。

プランによっては、契約の自動更新で、気付かないうちに保険料が上がっていることも考えられます。保険に加入して何年も経過しているなら、プランの種類や保障内容を見直す機会を設けましょう。

マイナビ マイナビエージェント |

|

リクルート リクルートエージェント |

|

ビズリーチ ビズリーチ |

|

年収200万円の気になるQ&A

年収200万円でマイホームは可能?住宅ローンは組める?

年収200万でも、住宅ローンを組んでマイホームを購入できます。ただし、借入限度額は1,400万円程度です。一般的に、住宅ローンの借入可能額は年収の5倍~7倍が目安とされているためです。

借入限度が1,400万円だと、地域や購入できる家・マンションの選択肢は限られます。年収を上げて住宅の選択肢を増やしてから、マイホームを検討することがおすすめです。

年収200万円で結婚はできる?

年収200万円でも結婚は可能です。そもそも、お互いの合意があれば、年収に関わらず結婚はできます。

ただし、現実的に年収200万円で二人暮らしは厳しく、結婚生活を送るためには共働きが必要です。また、子育てを考えるなら、収入的には夫婦ともにフルタイムで働く必要があります。

年収200万円で車は買える?

年収200万円でも車は買えます。年収200万円の場合、購入予算の目安は100万円です。一般的に、車を買う時の目安は年収の半分程度とされています。

ただし、車を購入すると、保険や駐車場、ガソリン代などの維持費がかかります。車の維持費は1ヶ月あたり3万円ほどと言われており、年収200万円では家計がかなり苦しくなります。

年収200万円で車を買うなら、購入費用を抑えられる中古車や維持費の負担が少ない軽自動車がおすすめです。

年収200万円は娯楽費にいくら使える?

年収200万円で娯楽費に使える金額の目安は、実家暮らしの場合は1.5万円、一人暮らしでは1万円です。足りない場合は、食費の節約を心がける必要があります。

年収200万円だと国民健康保険料はいくら?

年収200万円の国民健康保険料は、年間で約15万円です。ただし、保険料は地域によって異なるため、年間で数万円ほど変わる可能性があります。

企業に勤めている場合は被用者保険に加入するため、国民健康保険の支払いはありません。

マイナビ マイナビエージェント |

|

リクルート リクルートエージェント |

|

ビズリーチ ビズリーチ |

|

まとめ

年収200万円の毎月の手取りは約13.4万円、年間では約161万円です。日本平均の半分以下の年収ですが、家賃や食費を押さえれば一人暮らしができます。

ただし、一人暮らしの場合、節約したとしても貯金できるお金は5,000円程度です。結婚や子育てを考えると収入的に厳しいため、共働きをするか転職して年収を上げましょう。

転職して年収を上げるなら、転職エージェントは必要不可欠です。転職サポートの手厚いマイナビエージェントを活用して、年収アップを実現させましょう。

年収・手取り関連記事

| 年収別の関連記事 | |||

|---|---|---|---|

| 年収200万 | 年収250万 | 年収300万 | 年収350万 |

| 年収400万 | 年収450万 | 年収500万 | 年収550万 |

| 年収600万 | 年収650万 | 年収700万 | 年収750万 |

| 年収800万 | 年収850万 | 年収900万 | 年収950万 |

| 年収1000万 | 年収1100万 | 年収1200万 | 年収1300万 |

| 年収1400万 | 年収1500万 | 年収1600万 | 年収1700万 |

| 年収1800万 | 年収1900万 | 年収2000万 | 年収2500万 |

| 年収3000万 | – | – | – |

| 女性の年収別の関連記事 | |||

| 年収300万 (女性) |

年収400万 (女性) |

年収500万 (女性) |

年収600万 (女性) |

| 年収700万 (女性) |

– | – | – |

| 手取り別の関連記事 | |||

| 手取り13万 | 手取り14万 | 手取り15万 | 手取り16万 |

| 手取り17万 | 手取り18万 | 手取り19万 | 手取り20万 |

| 手取り21万 | 手取り22万 | 手取り23万 | 手取り24万 |

| 手取り25万 | 手取り26万 | 手取り27万 | 手取り28万 |

| 手取り29万 | 手取り30万 | 手取り31万 | 手取り32万 |

| 手取り33万 | 手取り35万 | 手取り36万 | 手取り40万 |

| 手取り45万 | 手取り50万 | 手取り60万 | – |

| 月収別の関連記事 | |||

| 月収14万 | 月収15万 | 月収16万 | 月収17万 |

| 月収18万 | 月収19万 | 月収20万 | 月収21万 |

| 月収22万 | 月収23万 | 月収24万 | 月収25万 |

| 月収26万 | 月収27万 | 月収28万 | 月収29万 |

| 月収30万 | 月収31万 | 月収32万 | 月収33万 |

| 月収34万 | 月収35万 | 月収36万 | 月収37万 |

| 月収38万 | 月収39万 | 月収40万 | 月収41万 |

| 月収42万 | 月収43万 | 月収44万 | 月収45万 |

| 月収50万 | 月収55万 | 月収60万 | 月収70万 |

| 月収80万 | 月収90万 | 月収100万 | 月収150万 |

| 年齢別の平均年収の関連記事 | |||

| 22歳の年収 | 23歳の年収 | 24歳の年収 | 25歳の年収 |

| 26歳の年収 | 27歳の年収 | 28歳の年収 | 29歳の年収 |

| 30歳の年収 | 31歳の年収 | 32歳の年収 | 33歳の年収 |

| 34歳の年収 | 35歳の年収 | 36歳の年収 | 37歳の年収 |

| 38歳の年収 | 39歳の年収 | 40歳の年収 | 42歳の年収 |

| 43歳の年収 | 45歳の年収 | 46歳の年収 | 47歳の年収 |

| 50歳の年収 | – | – | – |

-1-1.jpg)